تمرُّ أسواق النفط حالياً بمرحلة صعبة بعد تراجع أسعار الخام بنحوٍ كبير؛ بسبب العوامل التي تحدد شكل أسواق الطاقة العالمية، فضلاً عن خفض الإنتاج لمنظمة البلدان المصدرة للنفط وكذلك العجز الحاصل في موازنة العراق للسنوات الثلاث الماضية؛ نتيجة انخفاض الإيرادات مقابل حجم النفقات العامة، لهذا عقد مركز البيان للدراسات والتخطيط ندوتَهُ الموسومة

بـ(سياسات البنك المركزي في ظل الأزمة المالية) يوم السبت الموافق ٨-٧-٢٠١٧ بمشاركة معالي الدكتور علي العلاق محافظ البنك المركزي، وحضور نخبة من الأكاديميين والباحثين والمهتمين، وشخصيات من المصارف الأهلية، ورجال أعمال، وقدم خلالها السيد العلاق محاضرة موسعة بدءاً من بيان مهام البنك المركزي ومسؤولياته والتحديات التي يواجهها، وكذلك الظواهر التي تواجه السياسة النقدية، فضلاً عن حجم الإيرادات المحلية والنفقات المحلية، والانخفاض المفاجئ في الإيرادات الذي واجهتهُ الحكومة مع ارتفاع الدين العام بين عامي ٢٠١٦ و٢٠١٧.

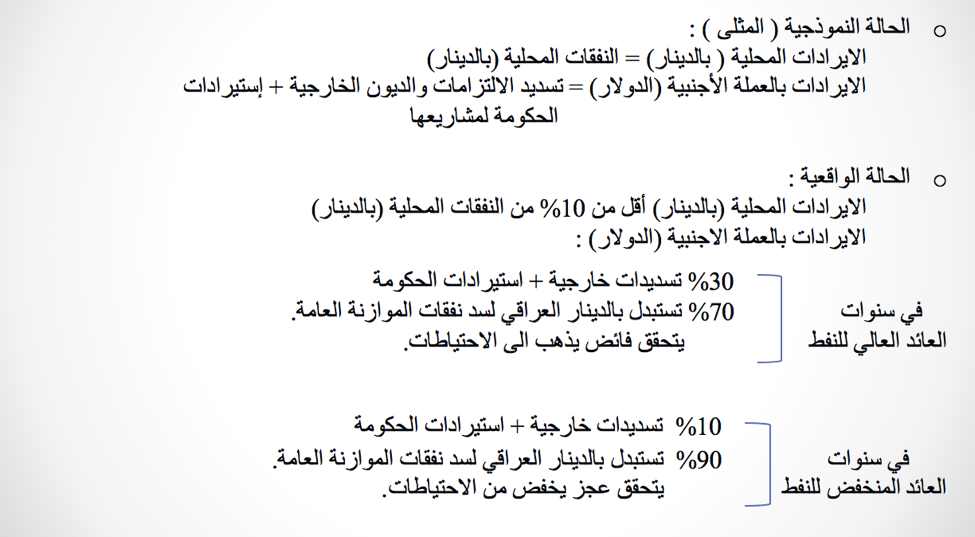

وبيّن السيد العلاق ضرورة العمل على توزيع الدخل بصورة صحيحة ومدروسة في ظل العجز الحاصل في الموازنة العامة للدولة، مشدداً على أهمية إشراك البنك المركزي في إعداد الموازنة العامة السنوية للعراق؛ من أجل رفع الضغط عن الاحتياطي للبنك المركزي ومواجهة التحديات المالية والنقدية بصورة سليمة، وبين أن السياسة النقدية تواجه جملة من التحديات والضغوط يأتي في مقدمتها العجز غير النفطي وعجز الموازنة العاملة للدولة، فضلاً عن العجز في ميزان المدفوعات -من غير النفط-، وكذلك ضعف دور أدوات السياسة النقدية التقليدية في التحكم في النقد.

وأشار إلى ضرورة تحقيق الاستقرار المالي والنقدي عن طريق تقليص العجز غير النفطي عبر تعظيم الإيرادات المحلية، وضبط النفقات المحلية، ووضع سقوف محددة للنفقات التشغيلية.

شكل (١) يبين العجز غير النفطي (الفرق بين الإيرادات المحلية والنفقات المحلية):

إن علاقة الموازنة بالسياسة النقدية علاقة عكسية كما أوضح ذلك السيد العلاق؛ الذي قال إن هذه العلاقة تخلق ضغوطاً تضخمية، وتأثيراً مباشراً على احتياطيات البنك المركزي ولاسيما حينما يتم تمويل العجز عن طريق شراء البنك لحوالات الخزينة العامة من السوق الثانوية؛ ونتيجة لصدمة أسعار النفط ابتداءً من سنة 2015 وظروف مواجهة (داعش)، ومع ضعف مرونة النفقات وتكييفها مع الانخفاض الحاد والمفاجئ في أسعار النفط، وضعف العمق المالي في السوق، اضطر البنك المركزي لخصم حوالات بمبلغ 16 تريليون دينار، وسمح بشراء المصارف لحوالات من احتياطياتها الموجودة لدى البنك المركزي (بمبلغ 4 تريليونات دينار) نتج عن ذلك انخفاض الاحتياطي بمقدار ذلك التمويل.

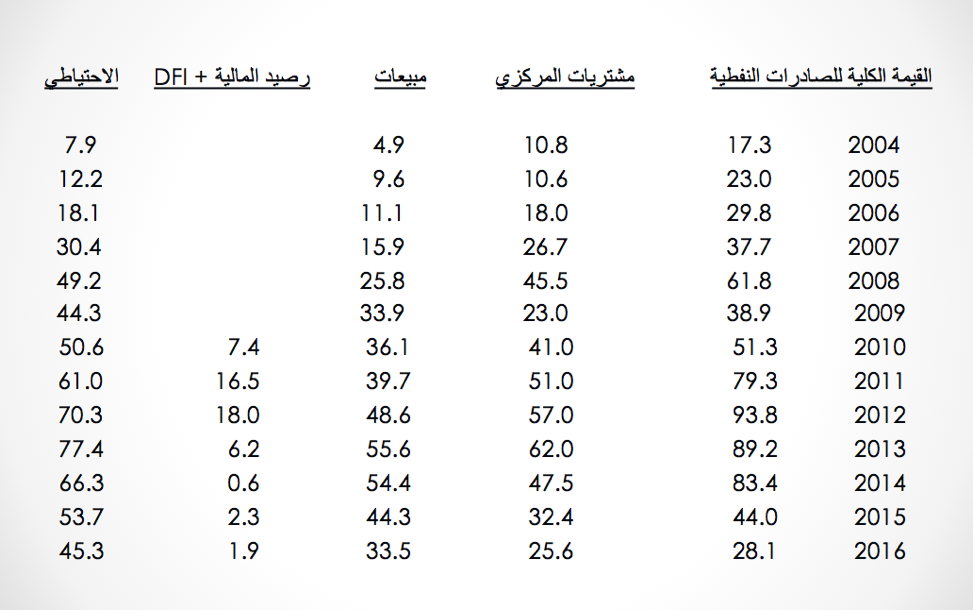

وعلى حد قول المحافظ فقد شكّل انخفاض الواردات الدولارية التي وصلت إلى نسبة 70% في سنة 2016 تحدياً كبيراً أمام البنك المركزي في الحفاظ على سعر صرف الدينار العراقي، والحفاظ على المستوى المطلوب لاحتياطياته، حيث لم تنخفض النفقات العامة بالنسبة نفسها للواردات؛ وذلك الأمر لم يؤدِ إلى انخفاض الطلب على الدولار بنسبة انخفاض الوارد منه، وأن خيارات تخفيض بيع البنك المركزي للدولار أو رفع سعر الصرف للدولار يؤدي إلى آثار تضخمية وانتعاش المضاربات.

وأكد محافظ البنك المركزي أن تحقيق الاستقرار المالي والنقدي يتطلب ما يأتي:

- بناء الموازنة العامة للدولة على أساس سعر محدد ومتحفظ للنفط المصدر.

- تحديد سقف محدد وضيق لمقدار عجز الموازنة العامة سنوياً.

- ممارسة رقابة فعالة على تنفيذ الموازنة، وإدارة فعالة للموجود النقدي للخزينة (المتشتت حالياً).

- إدارة الدين العام وضبطه بما يحقق استدامة الوضع المالي (إذ بلغ حجم الدين العام المحلي حوالي 48 تريليون دينار لغاية تموز 2017) مع الأخذ بالحسبان عدم توافر موارد إضافية، ومصادر للدين العام خلال السنوات المقبلة.

- احتساب الآثار المحتملة على الاحتياطيات الأجنبية حين إعداد الموازنة العامة وأخذها بالحسبان لتبقى بمستوى الكفاية، وعدم تعريضها لمخاطر الانخفاض الضار.

- استمرار البنك المركزي بمبادراته في دعم نمو القطاعات (الحقيقية) من خلال مبادرات الإقراض الزراعي والصناعي والإسكاني.

- عدم تراكم ديون لصالح القطاع الخاص المحلي والأجنبي المنفذ للمشاريع لما له من مخاطر في خلق بيئة غير مستقرة وغير آمنة للعمل والاستثمار.

وبيّن أيضاً أن الحفاظ على الاستقرار النقدي يتطلب ذلك التقنين في الاستيراد والسيطرة على المنافذ الحدودية، وتشجيع الاستثمار الأجنبي وتحفيزه، وتوفير الظروف المناسبة لنموه، فضلاً عن بسط الاستقرار العام سياسياً وأمنياً واجتماعياً وقانونياً للحيلولة دون هجرة الأموال إلى الخارج.

شكل (٢): مشتريات الدولار الأمريكي ومبيعاته (بمليارات الدولارات)

وفي نهاية حديثه أجاب السيد العلاق على مداخلات الحضور الذين أسهموا في رفد المحاضرة بالمعلومات فيما يخص دور البنك المركزي في دعم المصارف الأهلية ومتابعتها، وتقديم التسهيلات للقروض الممنوحة، فضلاً عن دوره المهم في مكافحة الفساد عبر استراتيجيته الموضوعة منذ سنتين.

وأشار إلى ضعف دور أدوات السياسة النقدية في التحكم في عرض النقد، إذ عادة ما تستخدم السياسة النقدية أدواتها التقليدية للتحكم في عرض النقد من خلال عمليات السوق المفتوحة (بيع السندات وشراؤها، والإيداع الأسبوعي والشهري)، فضلاً عن سعر إعادة الخصم مقابل خصم الأوراق التجارية وحوالات الخزينة، وكذلك سعر الفائدة، وأن عدم وجود سوق مالية فعالة وتدني نسبة العمق المالي -نسبة رؤوس أموال الشركات المساهمة- إلى الناتج المحلي لا تتعدى 2%، وظاهرة الاقتصاد النقدي والميل إلى الاكتناز بدل الادخار، وضعف الوعي العام، وتضعف هذه البيئة من دور أدوات السياسة النقدية في تأدية مهامها، وتحقيق أغراضها في التحكم في عرض النقد أو توجيهه بما يخدم الأهداف الاقتصادية.